De acuerdo con el Real Decreto 322/2024, de 26 de marzo, se establece un nuevo plazo (hasta el 30 de junio de 2024) para la comunicación de los datos sobre su actividad económica u ocupación por parte de trabajadores autónomos que figuren de alta, a fecha 1 de abril de...

Noticias

Novedades en la Renta 2023 por deducción por maternidad e incremento por gastos de guardería

En la declaración del IRPF del ejercicio 2023, que debe presentar desde el 3 de abril y el hasta el día 1 de julio de 2024 (Si se efectúa domiciliación bancaria del pago, el plazo finaliza el 26 de junio de 2024), se han aprobado novedades relativas a la deducción...

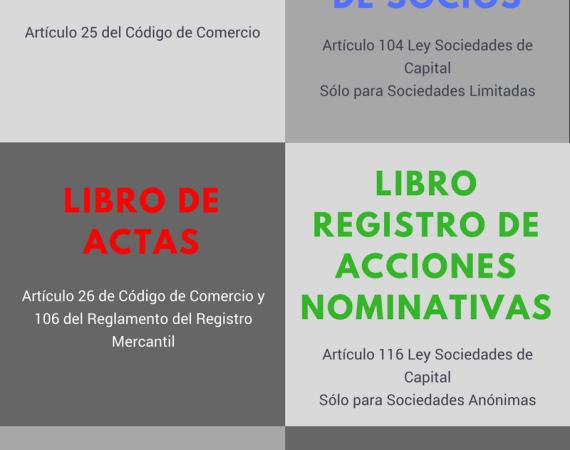

En abril tocan legalizar los libros contables y societarios

Recuerde que el 30 de abril es la fecha límite en la que las sociedades mercantiles, cuyo ejercicio social se cierra el 31 de diciembre, tienen la obligación de legalizar de forma telemática los libros Contables (Libro diario y libro de inventarios y cuentas anuales) y societarios, entre ellos, el...

¿Dónde va a poner el foco Hacienda en el 2024?

Entre las principales líneas de actuación del Plan Anual de Control Tributario y Aduanero de 2024, Hacienda pondrá el foco sobre operadores extranjeros que venden a través de plataformas de comercio electrónico, y en el ámbito de la fiscalidad internacional, este año se dará un impulso a la figura de...

El Tribunal Supremo determina que la cesión de uso de vehículo a trabajador sin contraprestación no está sujeta al IVA, aunque haya deducción por renting

El Tribunal Supremo fija como doctrina que la cesión por el sujeto pasivo del uso de un vehículo afectado a la actividad no desvirtuada por la AEAT, a su empleado para su uso particular, a título gratuito, cuando dicho empleado no realiza ningún pago ni deja de percibir una parte...

Hasta el 29 de febrero puede modificar la base de cotización como autónomo

Le recordamos que tiene la oportunidad de modificar la base de cotización del Régimen Especial de Trabajadores Autónomos (RETA) y la cuota a pagar y ajustarla a sus ingresos reales, dentro de los límites permitidos según edad, hasta el 29 de febrero de 2024. Esta modificación tendrá efectos a partir...

Sube para 2024 el Salario Mínimo Interprofesional (SMI) a 1.134 euros (en 14 pagas al año)

Se ha publicado en el BOE el Real Decreto 145/2024, de 6 de febrero, por el que se fija el salario mínimo interprofesional (SMI) para 2024, que establece las cuantías que deberán regir entre el entre el 1 de enero y el 31 de diciembre de 2024, procediendo su abono,...

Modelo 347 Agencia Tributaria

Decaracion de operaciones con terceras personas Recuerde que el próximo día 29 de febrero de 2024 finaliza el plazo máximo para presentar el modelo 347 “Declaración anual de operaciones con terceras personas” del ejercicio 2023. En dicho modelo se declaran las operaciones efectuadas con un mismo cliente o proveedor...

El Tribunal Constitucional declara inconstitucionales determinadas medidas en el Impuesto sobre Sociedades (RD-Ley 3/2016)

Entre otras medidas declaradas inconstitucionales por el Tribunal Constitucional, destacan la fijación de topes más severos para la compensación de bases imponibles negativas; la introducción de un límite a aplicación de las deducciones por doble imposición; y la obligación de integrar automáticamente en la base imponible los deterioros de participaciones...

Deducciones de las estafas en el IRPF

Existe la posibilidad de deducir este tipo de siniestros en el IRPF. La normativa los trata como una pérdida patrimonial y pueden ser deducidos de otras ganancias patrimoniales que se puedan producir en el ejercicio.